6因子模型与套利定价理论.pptx

飞舟****文章

亲,该文档总共44页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

6因子模型与套利定价理论.pptx

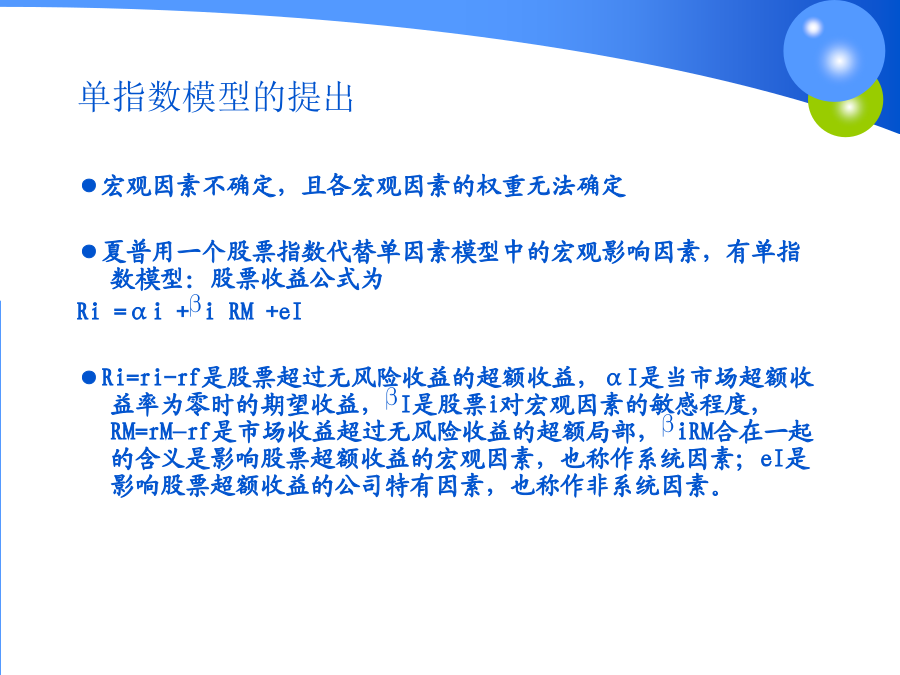

第六章因素模型与套利定价理论因素模型作为一种回报率产生过程,因子模型具有以下几个特点。第一,因子模型中的因子应该是系统影响所有证券价格的经济因素。第二,在构造因子模型中,我们假设两个证券的回报率相关——一起运动——仅仅是因为它们对因子运动的共同反响导致的。第三,证券回报率中不能由因子模型解释的局部是该证券所独有的,从而与别的证券回报率的特有局部无关,也与因子的运动无关。因子模型在证券组合管理中的应用在证券组合选择过程中,减少估计量和计算量刻画证券组合对因子的敏感度单因素模型(单指数模型〕的提出微观因素单因

6因子模型与套利定价理论.ppt

第六章因素模型与套利定价理论因素模型作为一种回报率产生过程因子模型具有以下几个特点。第一因子模型中的因子应该是系统影响所有证券价格的经济因素。第二在构造因子模型中我们假设两个证券的回报率相关——一起运动——仅仅是因为它们对因子运动的共同反应导致的。第三证券回报率中不能由因子模型解释的部分是该证券所独有的从而与别的证券回报率的特有部分无关也与因子的运动无关。因子模型在证券组合管理中的应用在证券组合选择过程中减少估计量和计算量刻画证券组合对因子的敏感度单因素模型(单指数模型)的提出微观因素单因素模型单

6因子模型与套利定价理论.ppt

第六章因素模型与套利定价理论因素模型作为一种回报率产生过程因子模型具有以下几个特点。第一因子模型中的因子应该是系统影响所有证券价格的经济因素。第二在构造因子模型中我们假设两个证券的回报率相关——一起运动——仅仅是因为它们对因子运动的共同反应导致的。第三证券回报率中不能由因子模型解释的部分是该证券所独有的从而与别的证券回报率的特有部分无关也与因子的运动无关。因子模型在证券组合管理中的应用在证券组合选择过程中减少估计量和计算量刻画证券组合对因子的敏感度单因素模型(单指数模型)的提出微观因素单因素模型单

因子定价模型和套利定价理论.ppt

第六章因子模型和套利定价理论(APT)CAPM是建立在一系列假设之上的非常理想化的模型,这些假设包括HarryMarkowitz建立均值-方差模型时所作的假设。这其中最关键的假设是,所有投资者的无差异曲线建立在证券组合回报率的期望和标准差之上。相反,APT所作的假设少得多。APT的基本假设之一是,当投资者具有在不增加风险的前提下提高回报率的机会时,每个人都会利用这个机会,即,个体是非满足的。另外一个重要的假设是,证券市场证券种类特别多,并且彼此之间独立。1.因子模型(FactorModel)例子:市场模型

因子定价模型和套利定价理论.ppt

第六章因子模型和套利定价理论(APT)CAPM是建立在一系列假设之上的非常理想化的模型这些假设包括HarryMarkowitz建立均值-方差模型时所作的假设。这其中最关键的假设是所有投资者的无差异曲线建立在证券组合回报率的期望和标准差之上。相反APT所作的假设少得多。APT的基本假设之一是当投资者具有在不增加风险的前提下提高回报率的机会时每个人都会利用这个机会即个体是非满足的。另外一个重要的假设是证券市场证券种类特别多并且彼此之间独立。1.因子模型(FactorModel)例子:市场模型这