基于机器学习的可转债定价与实证分析研究.pptx

快乐****蜜蜂

亲,该文档总共33页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

基于机器学习的可转债定价与实证分析研究.pptx

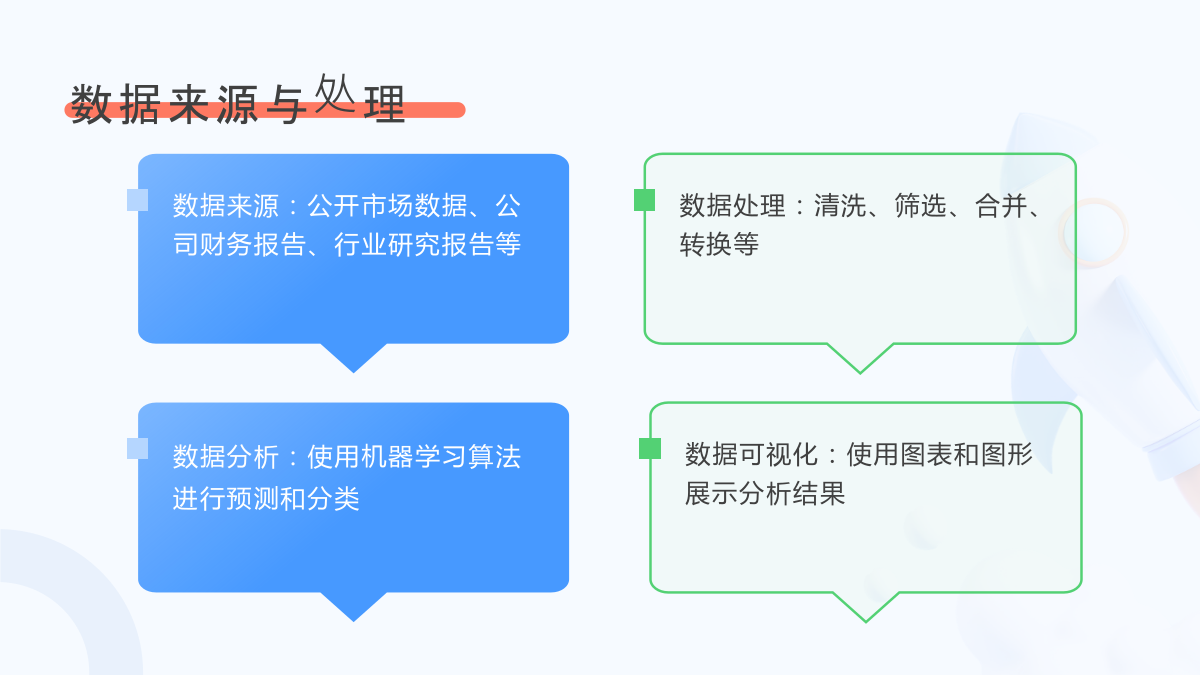

汇报人:目录PARTONEPARTTWO机器学习算法介绍可转债定价模型构建模型训练与优化模型评估与比较PARTTHREE数据来源与处理样本选择与分组实证分析方法实证结果解读PARTFOUR可转债市场概述可转债市场规模与结构可转债市场发展趋势可转债市场风险分析PARTFIVE基础因素分析宏观经济因素分析市场供需因素分析公司基本面因素分析PARTSIX可转债投资策略概述基于机器学习的可转债投资策略构建投资策略回测与评估投资策略优化与改进PARTSEVEN研究结论总结对可转债市场的建议对未来研究的展望THANK

基于LSM的可转债定价及其实证研究.docx

基于LSM的可转债定价及其实证研究摘要:本文以可转债定价为研究对象,采用LSM方法,通过历史可转债数据对模型进行校准,实现对未来可转债价格的预测。首先,介绍LSM方法及其在金融中的应用。然后,详细阐述了可转债的概念、特点及其影响因素。接着,利用实证分析的方式,对LSM方法在可转债定价中的应用进行了研究。最后,对实证结果进行探讨,并提出相关建议。本文的研究结论有助于投资者更好地理解可转债价格形成机制,提高投资效益与经济效益。关键词:可转债;LSM方法;定价模型;实证研究第一部分:引言可转债作为一种特殊的债券

基于Black-Scholes模型的可转债定价实证研究.docx

基于Black-Scholes模型的可转债定价实证研究【导言】可转债是一种既有债券性质,又具有股票期权性质的金融工具。自可转债市场开创以来,受到了广泛的关注和投资者的青睐。在投资领域中,可转债的价格波动较小,且收益稳定,适合长期持有。但可转债也具有较为复杂的定价模型,需要依赖比较精准的数学工具进行估值。Black-Scholes定价模型是一种先进而又广泛应用的金融数学工具,被广泛用于股票、期权的定价。本文将深入探讨基于Black-Scholes模型的可转债定价实证研究。【正文】一、可转债基础知识1.可转债

基于LSM的可转债定价及其实证研究的开题报告.docx

基于LSM的可转债定价及其实证研究的开题报告一、研究背景可转债是一种有债券和股票特性的金融产品,具有较高的抵抗市场风险的能力。作为金融市场的重要产品之一,可转债的定价问题一直受到学术界和市场实践的关注。传统的可转债定价模型主要基于期权定价理论,如Black-Scholes模型、Binomial模型等,但这些模型存在着某些局限性,在实际应用中不太准确。因此,有必要探索一种更加适合可转债定价的模型。在国内外学者的研究中,越来越多的研究者开始将LSM(LeastSquaresMonteCarlo)方法应用于可转

基于博弈期权的可转债定价模型及其实证研究.docx

基于博弈期权的可转债定价模型及其实证研究摘要:本文基于博弈期权理论,构建了可转债定价模型,并利用中国市场数据进行实证研究。研究结果表明,该模型能够较好地预测可转债的价格变化,并对市场投资者的风险偏好与情绪波动进行了解释。我们认为,该模型可以应用于可转债交易策略的制定和风险管理的优化。关键词:博弈期权,可转债,定价模型,实证研究,交易策略一、研究背景作为债券和股票的混合品种,可转债在我国市场上越来越受到投资者的关注。然而,由于其具有复杂的权益结构和特殊的转股机制,导致可转债的定价难度大,被广大投资者视为“黑