风险资产的定价——资本资产定价模型.pptx

胜利****实阿

亲,该文档总共86页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

风险资产的定价——资本资产定价模型.pptx

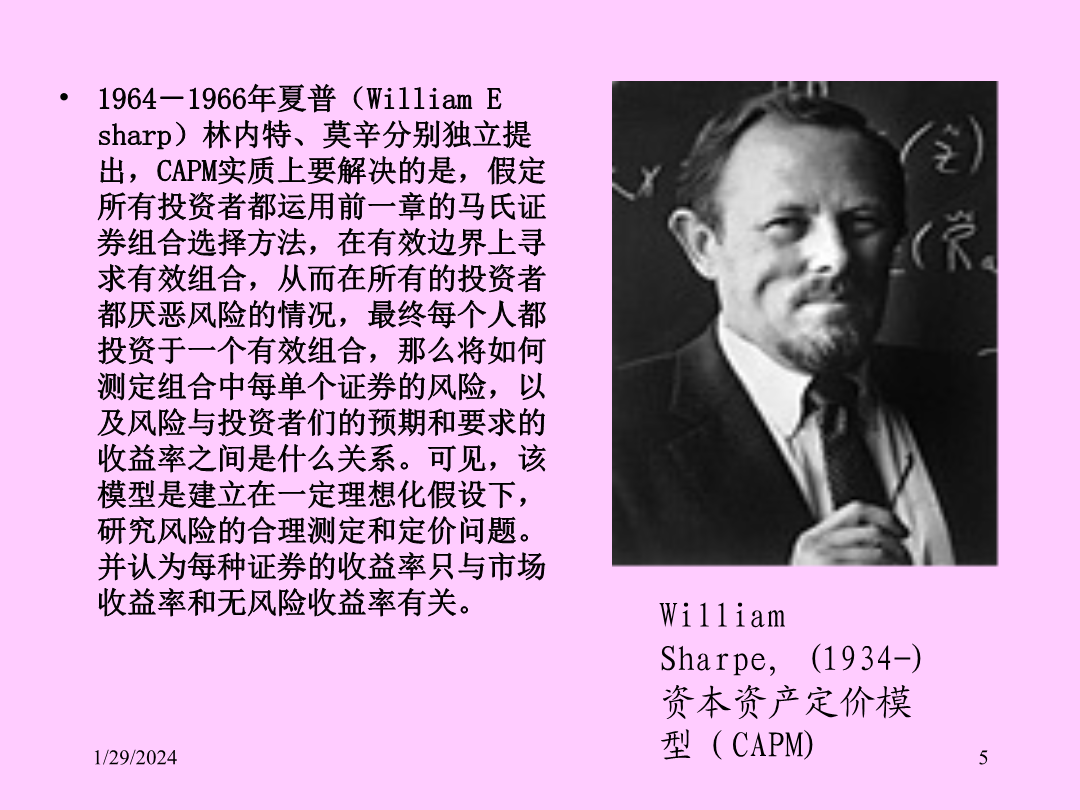

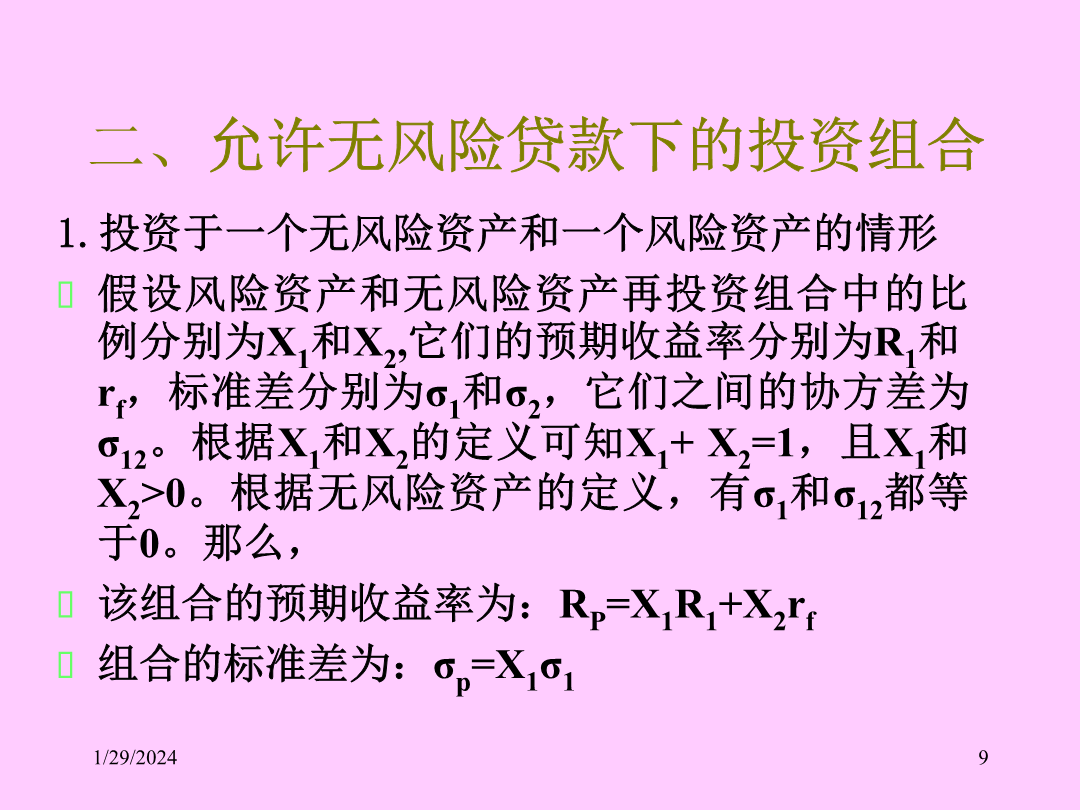

风险资产的定价-资本资产定价模型本章主要问题本章重点内容第一节无风险借贷及其对投资组合有效集的影响第二节标准的资本资产定价模型--资本市场均衡及均衡时证券风险与收益的关系第三节特征线模型--证券收益率与均衡时市场收益率的关系、阿尔发系数第四节资本资产定价模型的检验与扩展第一节无风险借贷对有马科维兹有效集的影响一、无风险资产的定义根据定义无风险资产具有确定的回报率,因此:首先,无风险资产必定是某种具有固定收益,并且没有任何违约的可能的证券。其次,无风险资产应当没有市场风险。二、允许无风险贷款下的投资组合考虑

风险资产的定价-资本资产定价模型.ppt

风险资产的定价-资本资产定价模型本章主要问题本章重点内容第一节无风险借贷及其对投资组合有效集的影响第二节标准的资本资产定价模型--资本市场均衡及均衡时证券风险与收益的关系第三节特征线模型--证券收益率与均衡时市场收益率的关系、阿尔发系数第四节资本资产定价模型的检验与扩展第一节无风险借贷对有马科维兹有效集的影响一、无风险资产的定义根据定义无风险资产具有确定的回报率,因此:首先,无风险资产必定是某种具有固定收益,并且没有任何违约的可能的证券。其次,无风险资产应当没有市场风险。二、允许无风险贷款下的投资组合考虑

风险资产的定价——资本资产定价模型.ppt

风险资产的定价-资本资产定价模型本章主要问题本章重点内容第一节无风险借贷及其对投资组合有效集的影响第二节标准的资本资产定价模型--资本市场均衡及均衡时证券风险与收益的关系第三节特征线模型--证券收益率与均衡时市场收益率的关系、阿尔发系数第四节资本资产定价模型的检验与扩展第一节无风险借贷对有马科维兹有效集的影响一、无风险资产的定义根据定义无风险资产具有确定的回报率,因此:首先,无风险资产必定是某种具有固定收益,并且没有任何违约的可能的证券。其次,无风险资产应当没有市场风险。二、允许无风险贷款下的投资组合考虑

风险资产的定价-资本资产定价模型(1).ppt

风险资产的定价-资本资产定价模型本章主要问题本章重点内容第一节无风险借贷及其对投资组合有效集的影响第二节标准的资本资产定价模型--资本市场均衡及均衡时证券风险与收益的关系第三节特征线模型--证券收益率与均衡时市场收益率的关系、阿尔发系数第四节资本资产定价模型的检验与扩展第一节无风险借贷对有马科维兹有效集的影响一、无风险资产的定义根据定义无风险资产具有确定的回报率,因此:首先,无风险资产必定是某种具有固定收益,并且没有任何违约的可能的证券。其次,无风险资产应当没有市场风险。二、允许无风险贷款下的投资组合考虑

风险收益与资本资产定价模型.pptx

CorporateFinance本章要求4.1收益的计量(收益率与风险)收益:例如持有到期收益持有到期收益:例子几何平均收益:例子持有到期收益美国资本市场75年历史的简要回忆美国资本市场75年历史的简要回忆(剔除通货膨胀后收益)收益计量历史收益,1926-1999股票平均收益和无风险收益美国资本市场75年历史的简要回忆股票市场波动率衡量金融产品在一段时间内价格变动程度的指标.一般定义为金融产品在一段时间内收益率的标准差.4.1.2风险的计量2.VAR:风险值VAR是在一指定的概率水平下,在某一固定期间內,