杠杆效应与资本结构.ppt

xf****65

亲,该文档总共118页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

杠杆效应与资本结构.ppt

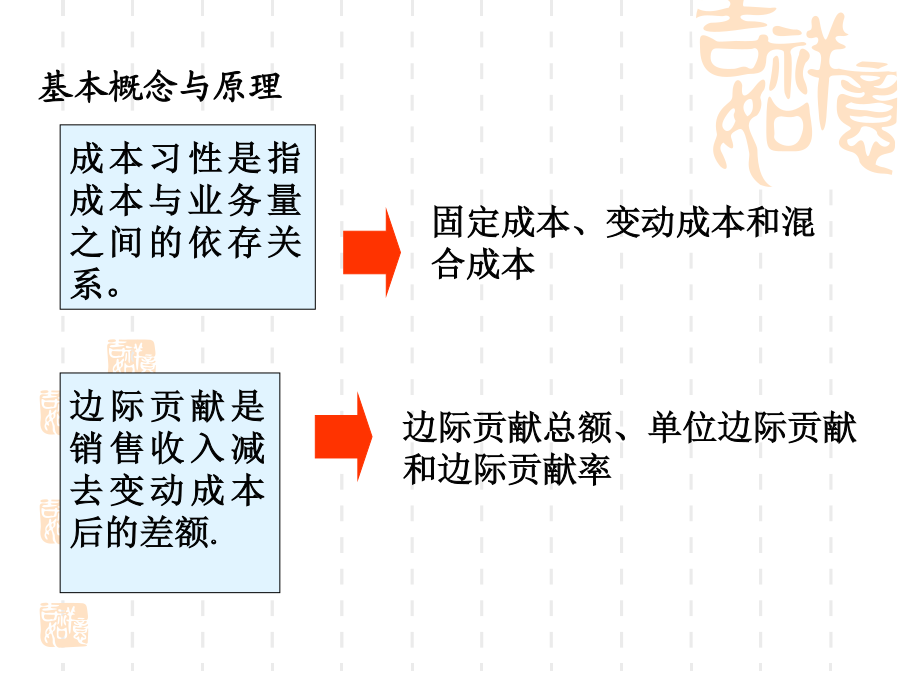

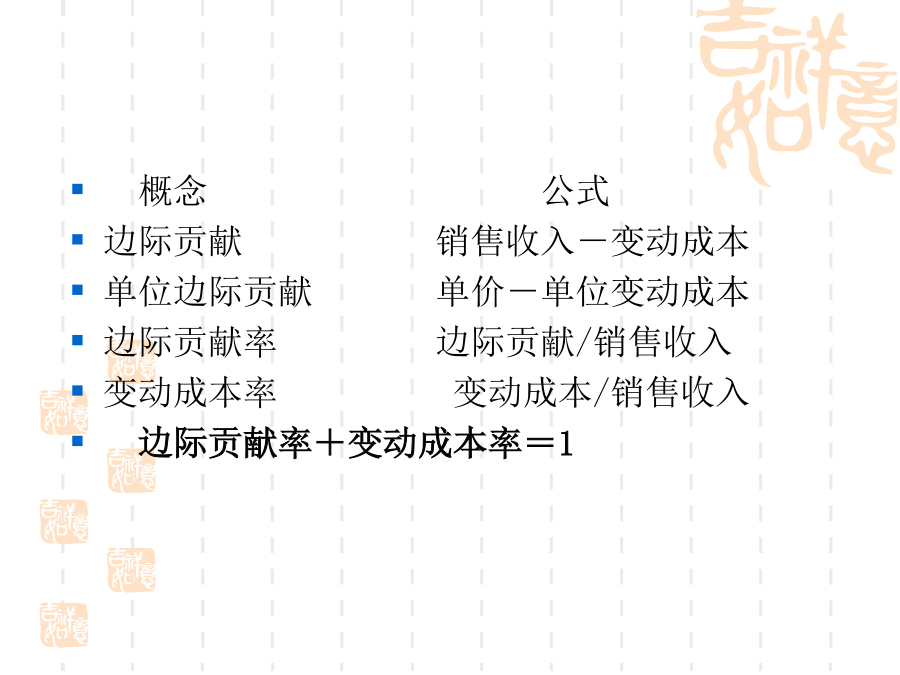

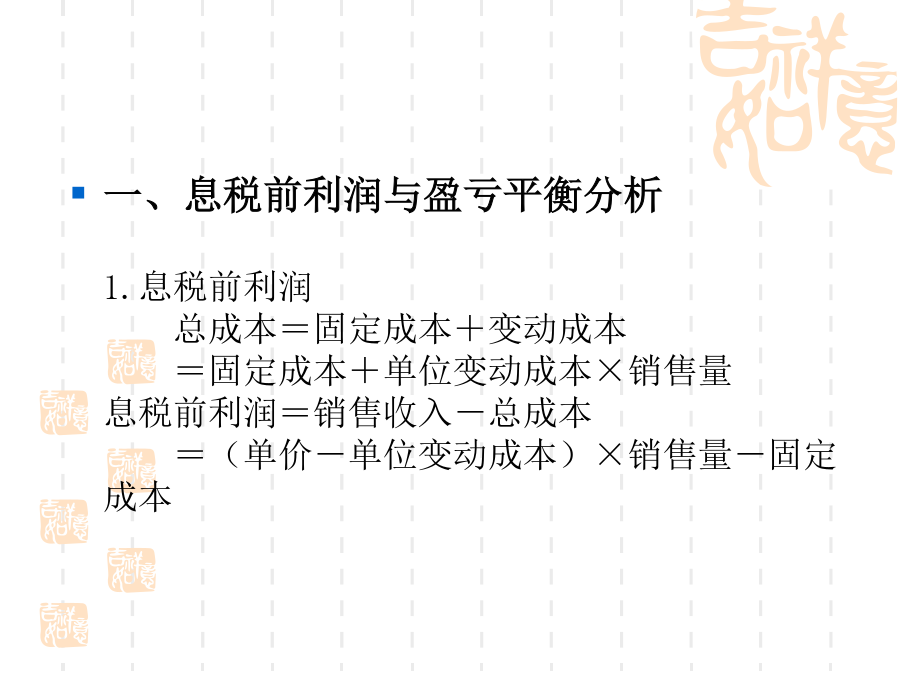

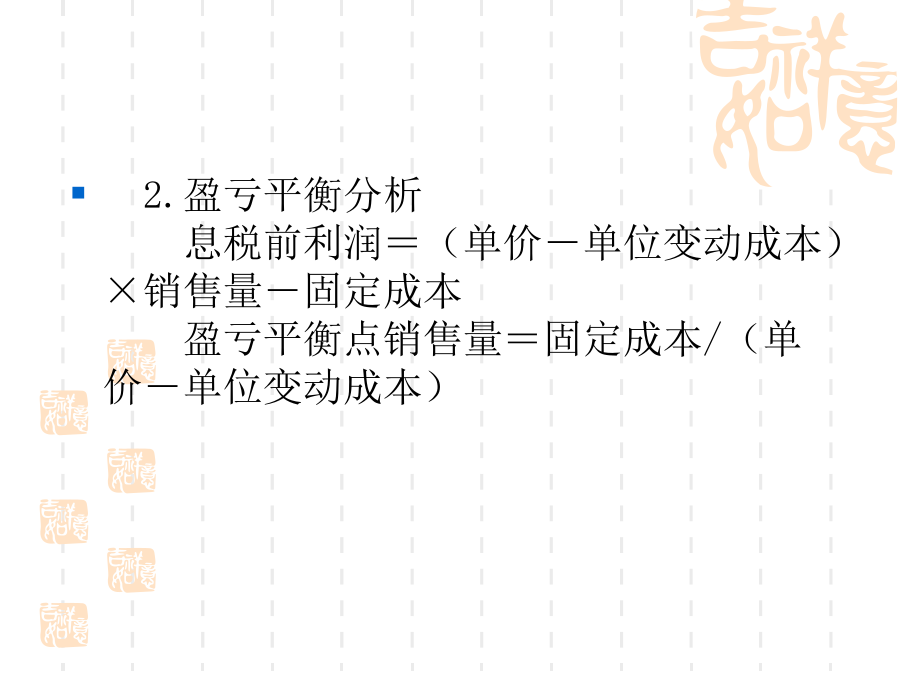

第六章筹资管理第七章杠杆效应与资本结构基本概念与原理三、公司总风险与复合杠杆其计算公式为:第二节资本成本二、个别资本成本(一)资本成本1.筹资费用(包括发行费、手续费等)特点:一次支付,在使用过程中不再支付,跟使用资金的长短没有必然的联系。2.用资费用(如利息、股利等)特点:在使用过程中支付,使用时间越长,支付的越多。个别资本成本是指各种资本来源的成本,包括债务成本、留存收益成本和普通股成本等。优先股成本普通股成本计算方法有如下两种:(1)股利增长模型方法。使用股利折现模型计算股票的资金成本就是求使得股票

杠杆效应与资本结构.ppt

资金成本和资本结构3.计算公式●市场价值法此法以股票、债券的现行市场价值确定权数。优点:能真实反映当前实际资金成本水平,利于企业现实的筹资决策。缺点:市价随时变动,数据不易取得,且过去的价格权数对今后的指导意义不大。边际资金成本3.边际资金成本的计算公式边际资金成本实质是追加筹资的加权平均资金成本,计算公式如下:显然,影响边际资金成本的因素有两个:个别资金成本、资本来源构成(即资本结构)。二者变动对边际资金成本的影响有以下四种情况:4.资本结构保持不变,但个别资金成本变动时的边际资金成本的计算(1)通常企

杠杆效应与资本结构通用.pptx

杠杆效应与资本结构( 66页).pptx

经济学杠杆效应与资本结构.pptx

第一节杠杆分析杠杆分析的基本假设经营杠杆的计算年份经营杠杆系数本身并不是经营风险变化的来源,它只是衡量经营风险大小的量化指标。事实上,是销售和成本水平的变动,引起了息税前收益的变化,而经营杠杆系数只不过是放大了EBIT的变化,也就是放大了公司的经营风险。因此,经营杠杆系数应当仅被看作是对“潜在风险”的衡量,这种潜在风险只有在销售和成本水平变动的条件下才会被“激活”。负债100wi=10%财务杠杆计算【例】某公司为拟建项目筹措资本1000万元,现有筹资方案:A:全部发行普通股筹资;B:发行普通股筹资500万