实物期权定价.ppt

是你****馨呀

亲,该文档总共29页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

实物期权定价.ppt

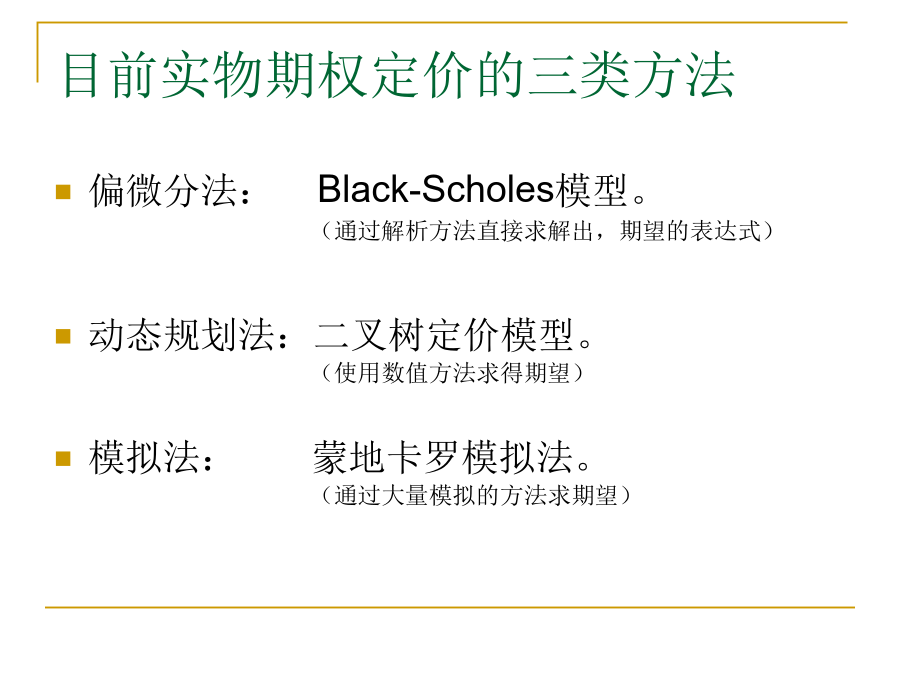

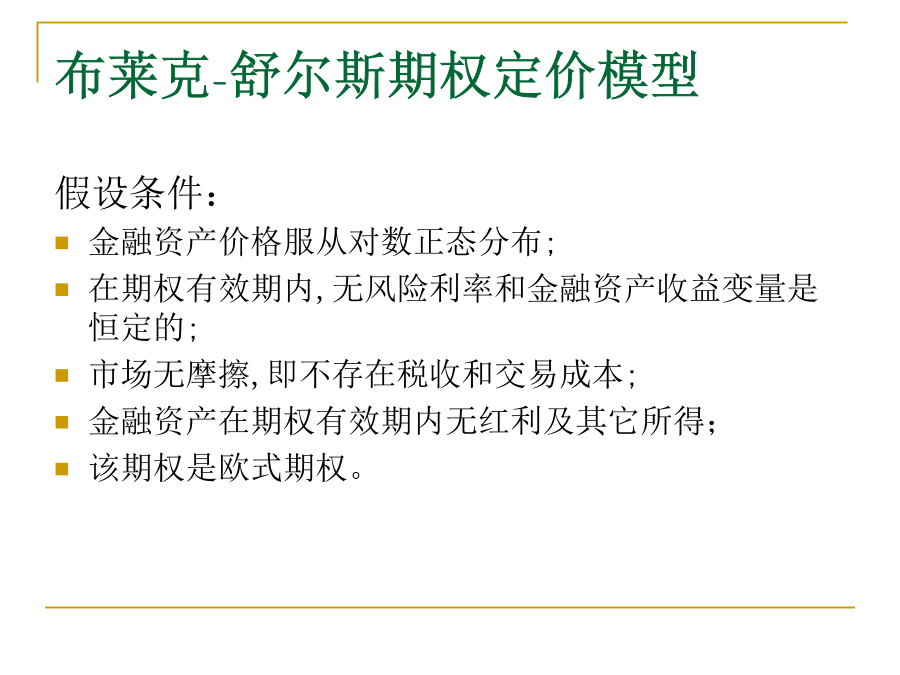

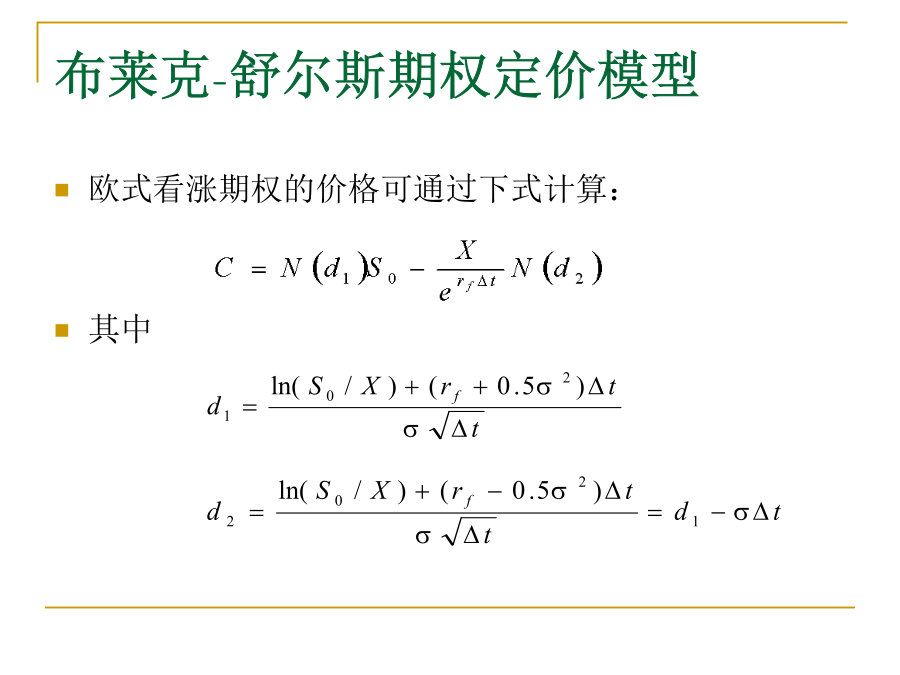

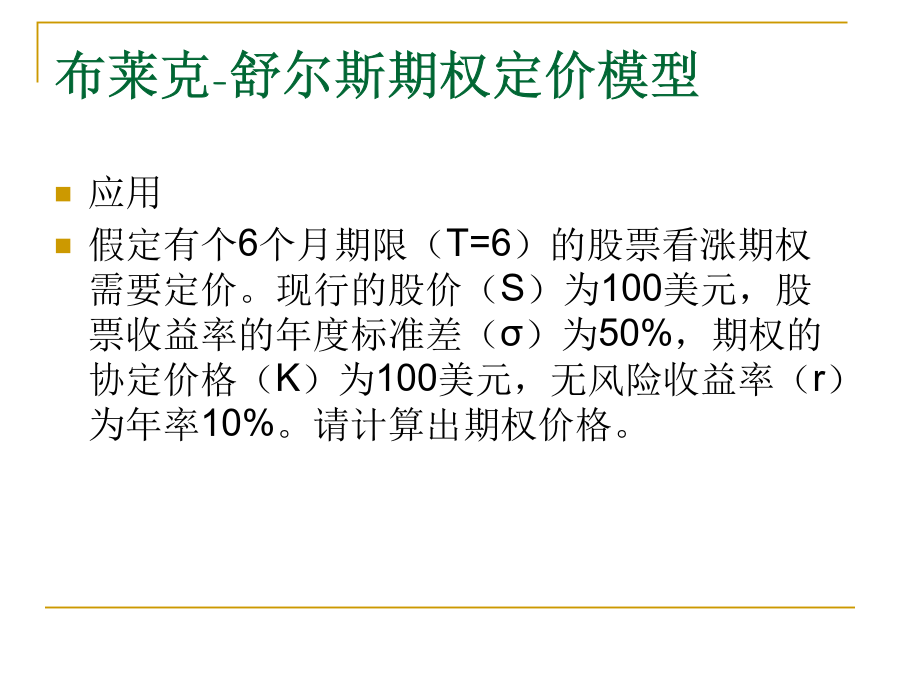

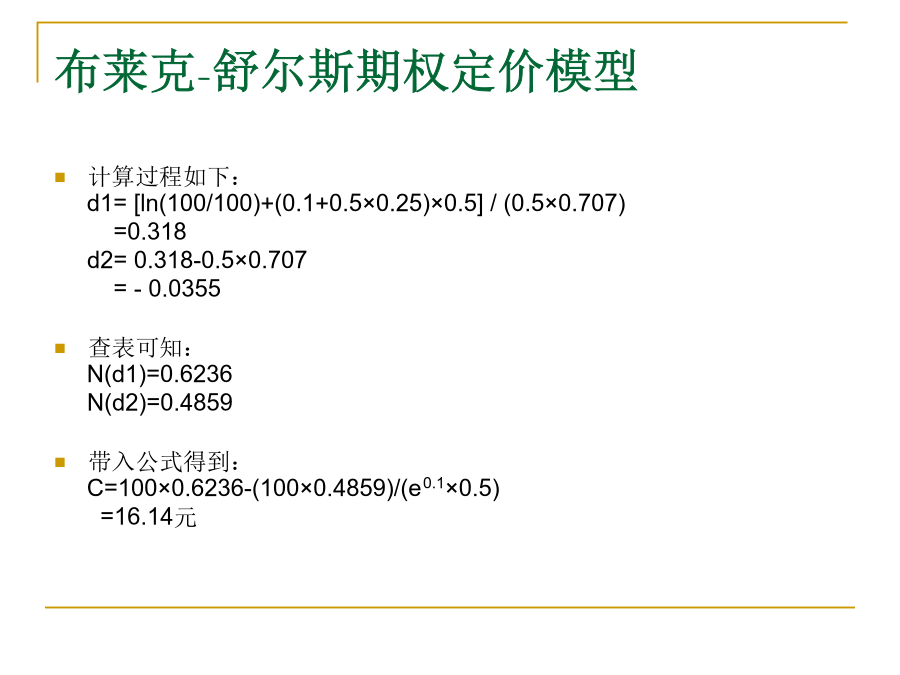

目前实物期权定价的三类方法布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型1、标的资产的未来价格只有上涨或下跌两种情况2、标的资产的未来价格上涨或下跌的报酬率己知,且投资人能利用现货市场及资金借贷市场,建立与期权报酬变动完全相同之对冲资产组合3、无摩擦之市场,亦即无交易成本、税负等,且证券可以无限分割4、借贷利率均相等,皆为无风险利率。5、每一期之借贷利率(r)、上涨报酬率〔u)及下跌报酬率(d)均为己知,且存在以下关系,否

实物期权定价.ppt

目前实物期权定价的三类方法布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型1、标的资产的未来价格只有上涨或下跌两种情况2、标的资产的未来价格上涨或下跌的报酬率己知且投资人能利用现货市场及资金借贷市场建立与期权报酬变动完全相同之对冲资产组合3、无摩擦之市场亦即无交易成本、税负等且证券可以无限分割4、借贷利率均相等皆为无风险利率。5、每一期之借贷利率(r)、上涨报酬率〔u)及下跌报酬率(d)均为己知且存在以下关系否则将出现无风险

实物期权定价.ppt

目前实物期权定价的三类方法布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型1、标的资产的未来价格只有上涨或下跌两种情况2、标的资产的未来价格上涨或下跌的报酬率己知且投资人能利用现货市场及资金借贷市场建立与期权报酬变动完全相同之对冲资产组合3、无摩擦之市场亦即无交易成本、税负等且证券可以无限分割4、借贷利率均相等皆为无风险利率。5、每一期之借贷利率(r)、上涨报酬率〔u)及下跌报酬率(d)均为己知且存在以下关系否则将出现无风险

实物期权定价.ppt

目前实物期权定价的三类方法布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型布莱克-舒尔斯期权定价模型1、标的资产的未来价格只有上涨或下跌两种情况2、标的资产的未来价格上涨或下跌的报酬率己知,且投资人能利用现货市场及资金借贷市场,建立与期权报酬变动完全相同之对冲资产组合3、无摩擦之市场,亦即无交易成本、税负等,且证券可以无限分割4、借贷利率均相等,皆为无风险利率。5、每一期之借贷利率(r)、上涨报酬率〔u)及下跌报酬率(d)均为己知,且存在以下关系,否

实物期权的定价模式.doc

实物期权旳定价模式旳种类较多,理论界和实务界尚未形成通用定价模型,重要估值措施有两种:一是费雪·布莱克和梅隆·舒尔斯创立旳布莱克-舒尔斯模型;二是以考克斯、罗斯、罗宾斯坦等1979年授相继提出旳二叉树定价模型。一、布莱克-斯科尔斯定价模型布莱克-斯科尔斯模型是布莱克和斯科尔斯合伙完毕旳。该模型为涉及期权在内旳金融衍生工具定价问题旳研究开创了一种新旳时代。布莱克-舒尔斯模型假定期权旳基础资产现货价格旳变动是一种随机旳“布朗运动”(BrownianMotion),其重要特点是:每一种社区内价格变动服从正态分布