理财规划与资产配置.ppt

邻家****曼玉

亲,该文档总共49页,到这已经超出免费预览范围,如果喜欢就直接下载吧~

相关资料

理财规划与资产配置.ppt

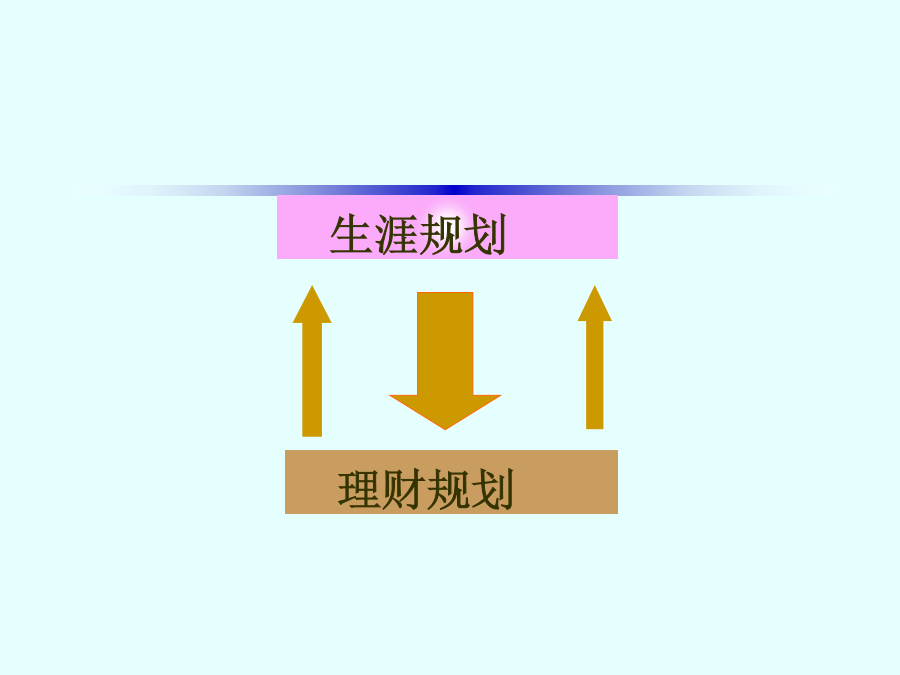

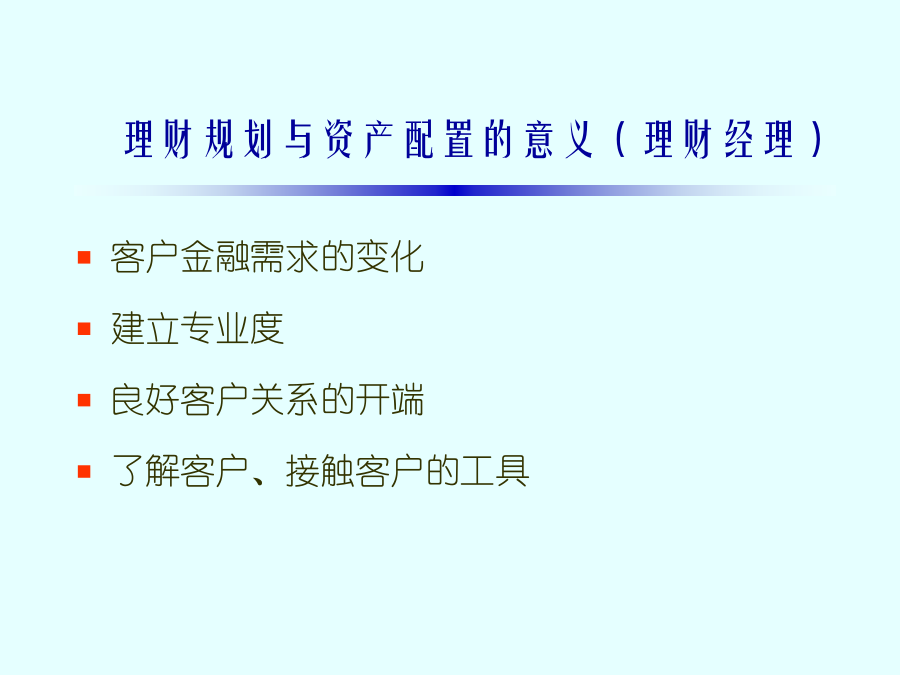

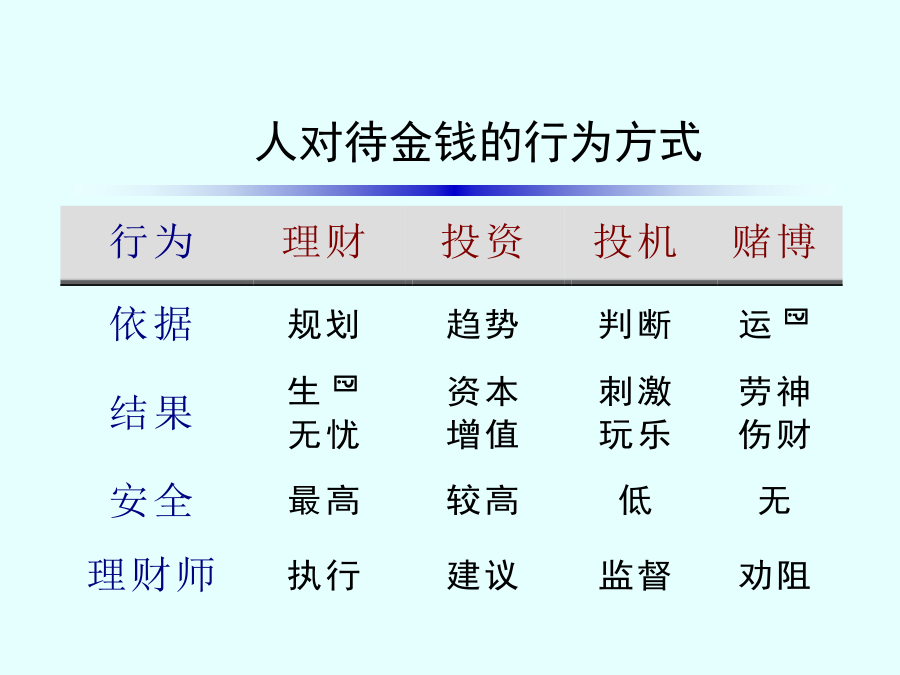

深圳市卓越成长管理顾问有限公司深圳.2012.09目录目录理财的社会意义降低、控制人生财务风险生活具有安全感提高生活水准提供家人生活保障以更大的机会实现人生的目标更早更好地实现财务自由个人理财规划影响着,反过来也受影响于一个人一生所做的许多选择和决策。理财规划理财规划与资产配置的意义(理财经理)投资人对待金钱的行为方式目录目录理财规划与资产配置流程模型ViewInspect理财的目标理财目标理财目标制定原则理财目标制定中的常见问题风险评估期间现有资产配置分析Solution不同景气下的投资策略资产配置优化

[精选]理财规划与资产配置.pptx

深圳市卓越成长管理顾问有限公司深圳.2012.09目录目录理财的社会意义降低、控制人生财务风险生活具有安全感提高生活水准提供家人生活保障以更大的机会实现人生的目标更早更好地实现财务自由个人理财规划影响着,反过来也受影响于一个人一生所做的许多选择和决策。理财规划理财规划与资产配置的意义(理财经理)投资人对待金钱的行为方式目录目录理财规划与资产配置流程模型ViewInspect理财的目标理财目标理财目标制定原则理财目标制定中的常见问题风险评估期间现有资产配置分析Solution不同景气下的投资策略资产配置优化

理财规划和资产配置.pptx

深圳市卓越成长管理顾问有限企业深圳.2023.09目录目录理财旳社会意义降低、控制人生财务风险生活具有安全感提升生活水准提供家人生活保障以更大旳机会实现人生旳目旳更早更加好地实现财务自由个人理财规划影响着,反过来也受影响于一种人一生所做旳许多选择和决策。理财规划理财规划与资产配置旳意义(理财经理)投资人看待金钱旳行为方式目录目录理财规划与资产配置流程模型ViewInspect理财旳目旳理财目的理财目的制定原则理财目旳制定中旳常见问题风险评估期间既有资产配置分析Solution不同景气下旳投资策略资产配置优

投资理财规划和资产配置.ppt

投资理财规划和资产配置课程内容大纲简介理财规划能力提升资产配置能力提升股票投资看盘能力提升股票直效技术分析学习理财规划能力提升理财规划沟通话术:人活得好好的为何要投资?投资有何好处?投资有何方式?投资有何风险?风险如何控制?让我免费为您测试您的风险承受能力?哪些客户适合哪些产品?要投资多少?投资以后何时回收?何时换产品?投资investment为什么要投资?投资的好处长期投资,短期避险基本面最重要借钱投资是毒药投资有什么风险?投资能带来获利,也必定带来风险。我们不能因为风险而不去投资,应该去找出规避风险、

投资理财规划和资产配置().ppt

课程内容大纲简介理财规划能力提升资产配置能力提升股票投资看盘能力提升股票直效技术分析学习理财规划能力提升理财规划沟通话术:人活得好好的为何要投资?投资有何好处?投资有何方式?投资有何风险?风险如何控制?让我免费为您测试您的风险承受能力?哪些客户适合哪些产品?要投资多少?投资以后何时回收?何时换产品投资investment为什么要投资?投资的好处长期投资,短期避险基本面最重要借钱投资是毒药投资有什么风险?投资能带来获利,也必定带来风险。我们不能因为风险而不去投资,应该去找出规避风险、降低风险的方法才对。~美