沪市股指收益率及波动性研究-股市弱有效.docx

胜利****实阿

在线预览结束,喜欢就下载吧,查找使用更方便

相关资料

沪市股指收益率及波动性研究-股市弱有效.docx

沪市股指收益率及波动性研究股市弱有效-论文网论文摘要:本文应用自回归条件异方差(ARCH)模型对上海股市在2007年4月27日至2008年4月28日股指日对数收益率进行建模分析:结果反映沪市股指收益率具有明显的波动聚集性和尖峰厚尾的特征;均值模型适合ARMA过程,且不符合股市弱有效的特征,回归模型具备预测能力;无条件期望收益率不受到当期风险的影响;条件方差具有明显的非对称性和杠杆效应。论文关键词:条件异方差,股市弱有效,非对称性,波动率一、引言股票市场价格的波动性主要体现在未来价格偏离期望值的可能性,其中

融资融券对中国股市波动性影响的研究--基于沪市的实证分析.docx

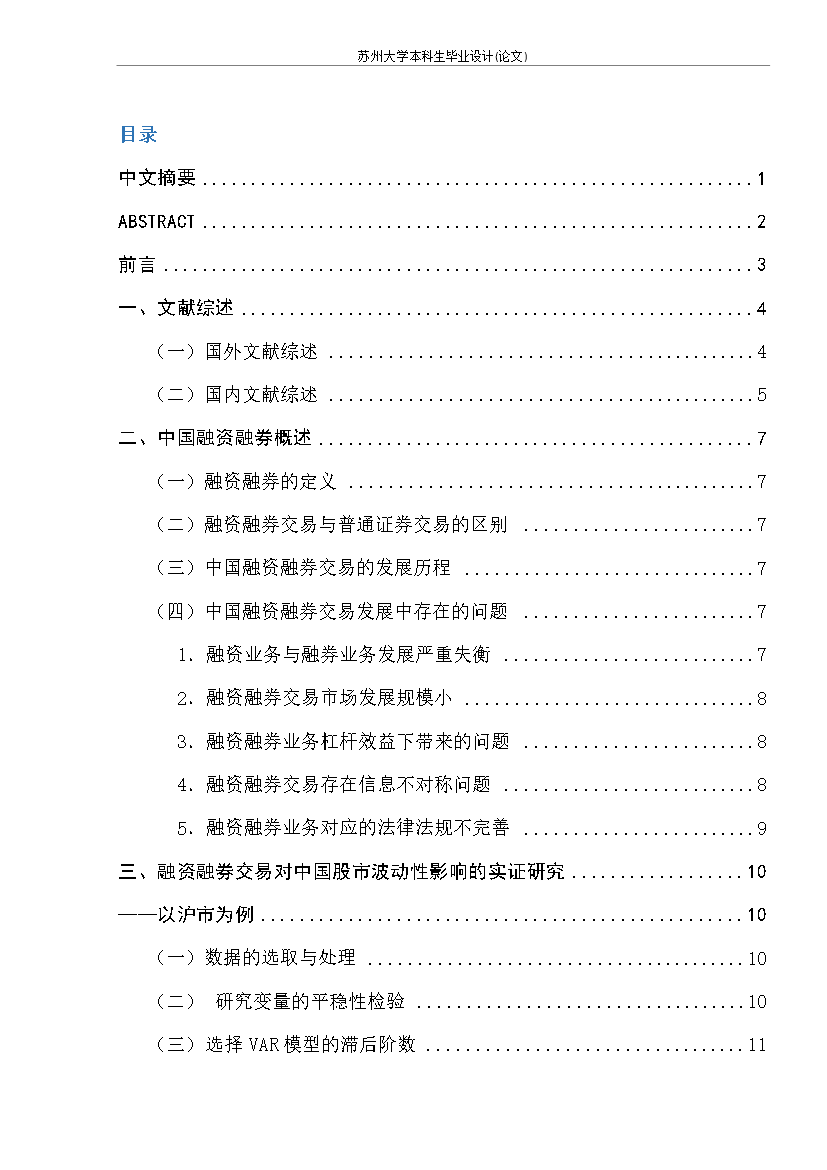

苏州大学本科生毕业设计(论文)目录中文摘要1ABSTRACT2前言3一、文献综述4(一)国外文献综述4(二)国内文献综述5二、中国融资融券概述7(一)融资融券的定义7(二)融资融券交易与普通证券交易的区别7(三)中国融资融券交易的发展历程7(四)中国融资融券交易发展中存在的问题71.融资业务与融券业务发展严重失衡72.融资融券交易市场发展规模小83.融资融券业务杠杆效益下带来的问题84.融资融券交易存在信息不对称问题85.融资融券业务对应的法律法规不完善9三、融资融券交易对中国股市波动性影响的实证研究10

股指期货对股市波动性的影响分析.pdf

股指期货对股市波动性的影响分析亢舒仪摘要:股指期货是资本市场不断发展的产物业界人士普遍认为股指期货能够很好地实现规避股票价格波动风险实现套期保值。2017年以来我国股票监管部门陆续推进股指期货松绑政策放宽股指期货交易限制提高了国内股指期货在市场中交易的热度。鉴于此本文对股指期货对股市波动性的影响进行分析以供参考。关键词:股指期货;股市波动性;影响;关联引言国内沪深300股指期

我国股指期货交易对股市波动性影响的研究的任务书.docx

我国股指期货交易对股市波动性影响的研究的任务书任务书一、研究背景股指期货是股票期货的一种,是指以股指作为标的物的期货合约,是金融衍生品中最重要的一种工具之一。股指期货交易的出现对于股票市场具有很重要的影响力,在一定程度上可以对股市波动产生影响。由于近年来股市波动频繁,因此本次研究将围绕股指期货,通过分析和探究股指期货交易与股市波动性的关系,来研究股指期货交易对股市波动性影响的特点及其机制。本研究的主要目的是深入探究股指期货对股市波动的影响,从而为股票市场的稳定和健康发展提供重要参考意见。二、研究内容本次研

利率、股指收益率与股市成交量联动关系的实证研究的中期报告.docx

利率、股指收益率与股市成交量联动关系的实证研究的中期报告首先简要说明一下研究的背景和目的。随着金融市场的不断发展,利率、股指收益率和股市成交量等重要指标之间的关系成为了学术界和实践界关注的焦点。本次研究旨在通过实证研究,探讨利率、股指收益率和股市成交量之间的联动关系,为投资者和政策制定者提供一定的参考和建议。研究方法方面,我们采用了多元回归模型进行分析。首先,选择了上证综指和沪深300指数作为股指收益率的代表;其次,利用国债收益率10年期作为利率变量;最后,以沪深300指数的成交量为股市成交量指标。研究结