中国版《巴塞尔协议Ⅲ》.doc

一只****签网

在线预览结束,喜欢就下载吧,查找使用更方便

相关资料

中国版《巴塞尔协议Ⅲ》.doc

中国版《巴塞尔协议Ⅲ》摘要在2010年底,巴塞尔委员会颁布了以《增强银行和银行体系稳健性的全球监管框架》和《流动性风险计量、标准和监测的国际框架》为核心的《巴塞尔协议Ⅲ》。我国与国外金融市场的联系日益紧密,要想在国际金融有人竞争中占据有利地位,在资本监管方面势必要紧跟国际步伐。中国版《巴塞尔协议Ⅲ》的颁布,正是基于中国金融与国外金融紧密联系的一种表现。本文就中国版巴塞尔协议Ⅲ的出台背景、内容以及意义进行分析,希望能够对中国现代金融的发展有一定的借鉴意义。关键词:巴塞尔协议;背景;内容现代经济是信用经济,金

中国版_巴塞尔协议Ⅲ_.zip

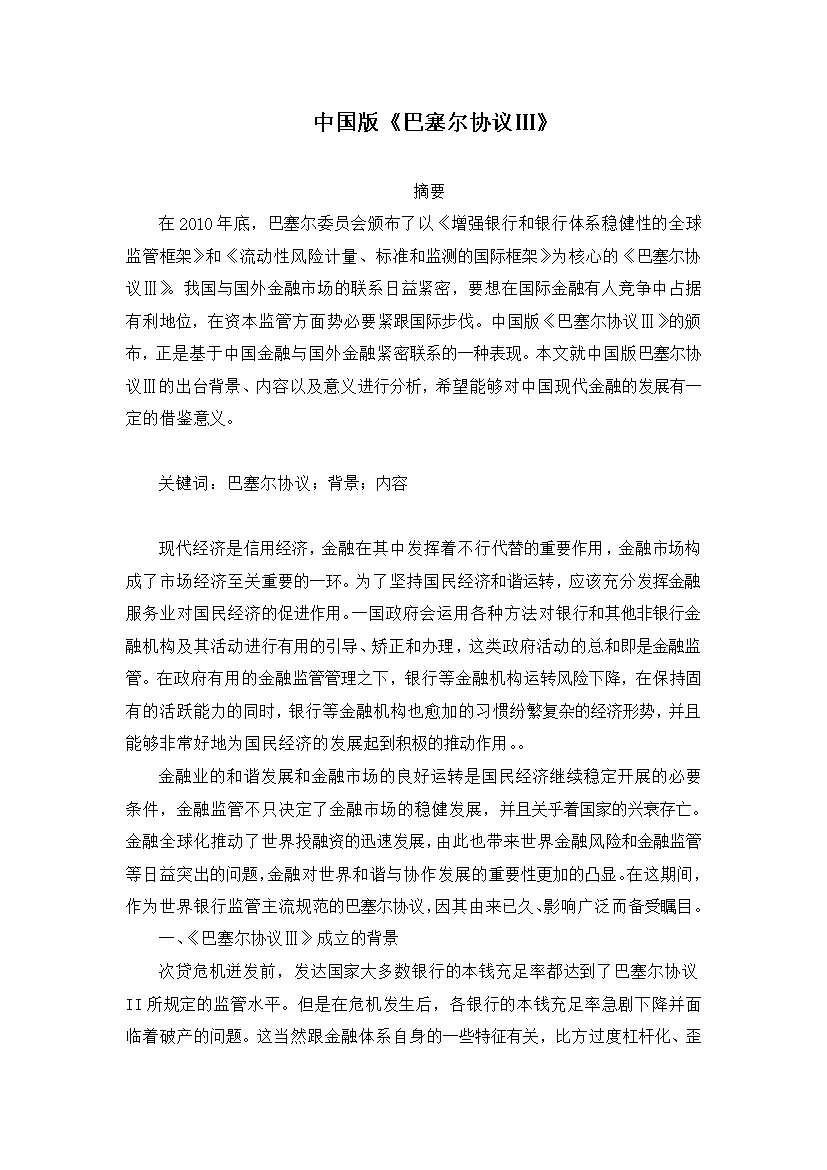

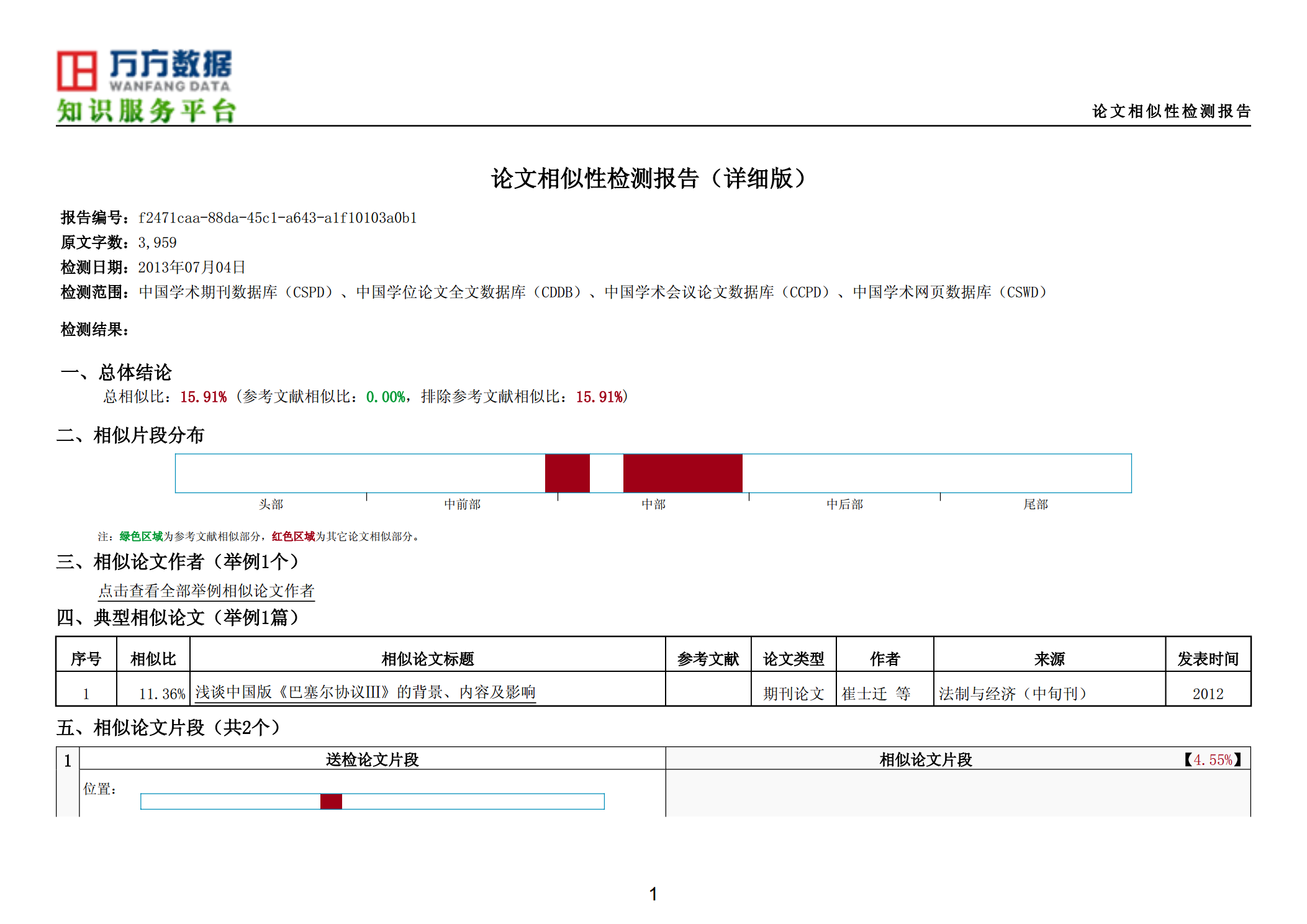

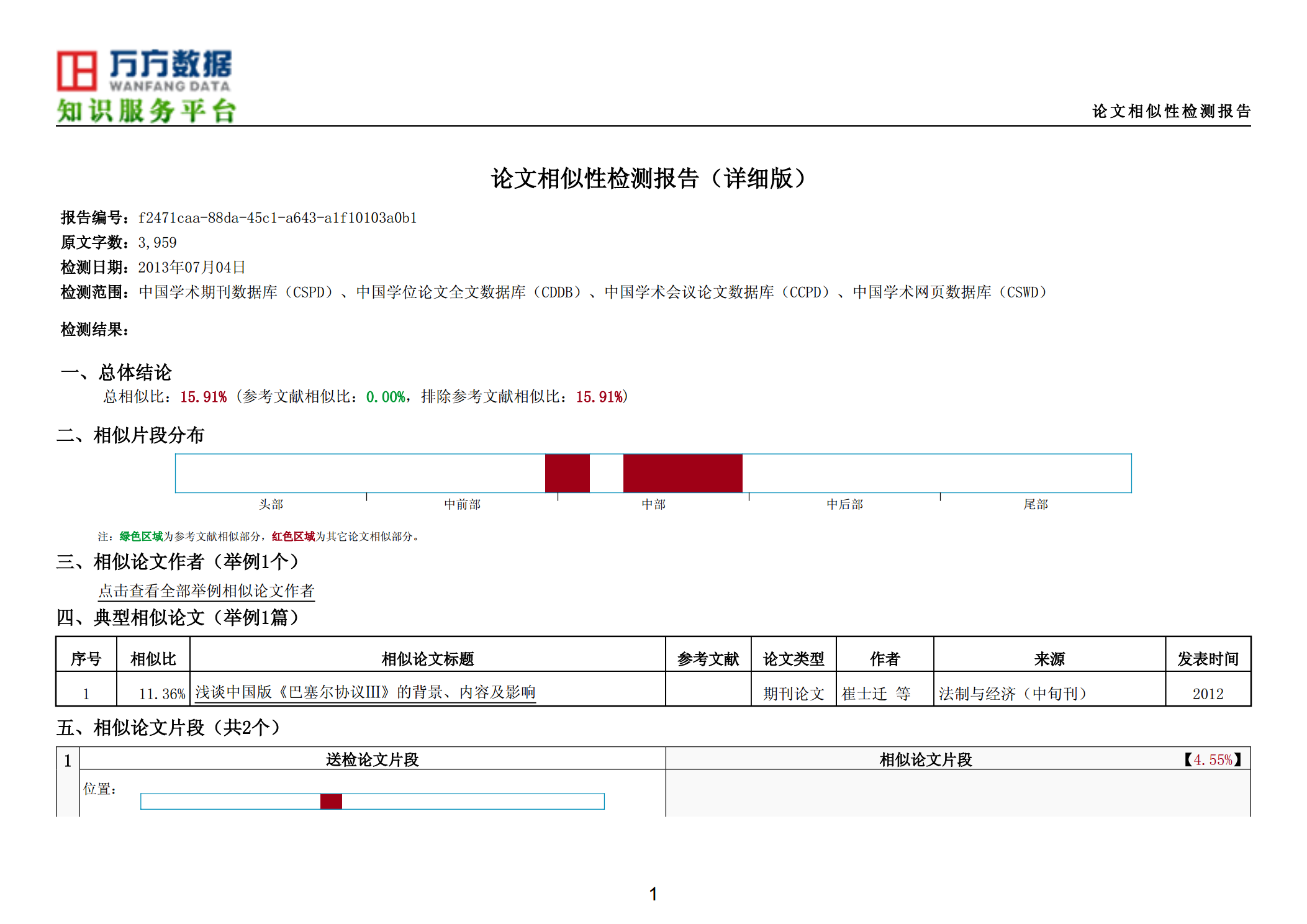

论文相似性检测报告论文相似性检测报告(详细版)报告编号:f2471caa-88da-45c1-a643-a1f10103a0b1原文字数:3,959检测日期:2013年07月04日检测范围:中国学术期刊数据库(CSPD)、中国学位论文全文数据库(CDDB)、中国学术会议论文数据库(CCPD)、中国学术网页数据库(CSWD)检测结果:一、总体结论总相似比:15.91%(参考文献相似比:0.00%,排除参考文献相似比:15.91%)二、相似片段分布头部中前部中部中后部尾部注:绿色区域为参考文献相似部分,红色区

中国版_巴塞尔协议Ⅲ_.zip

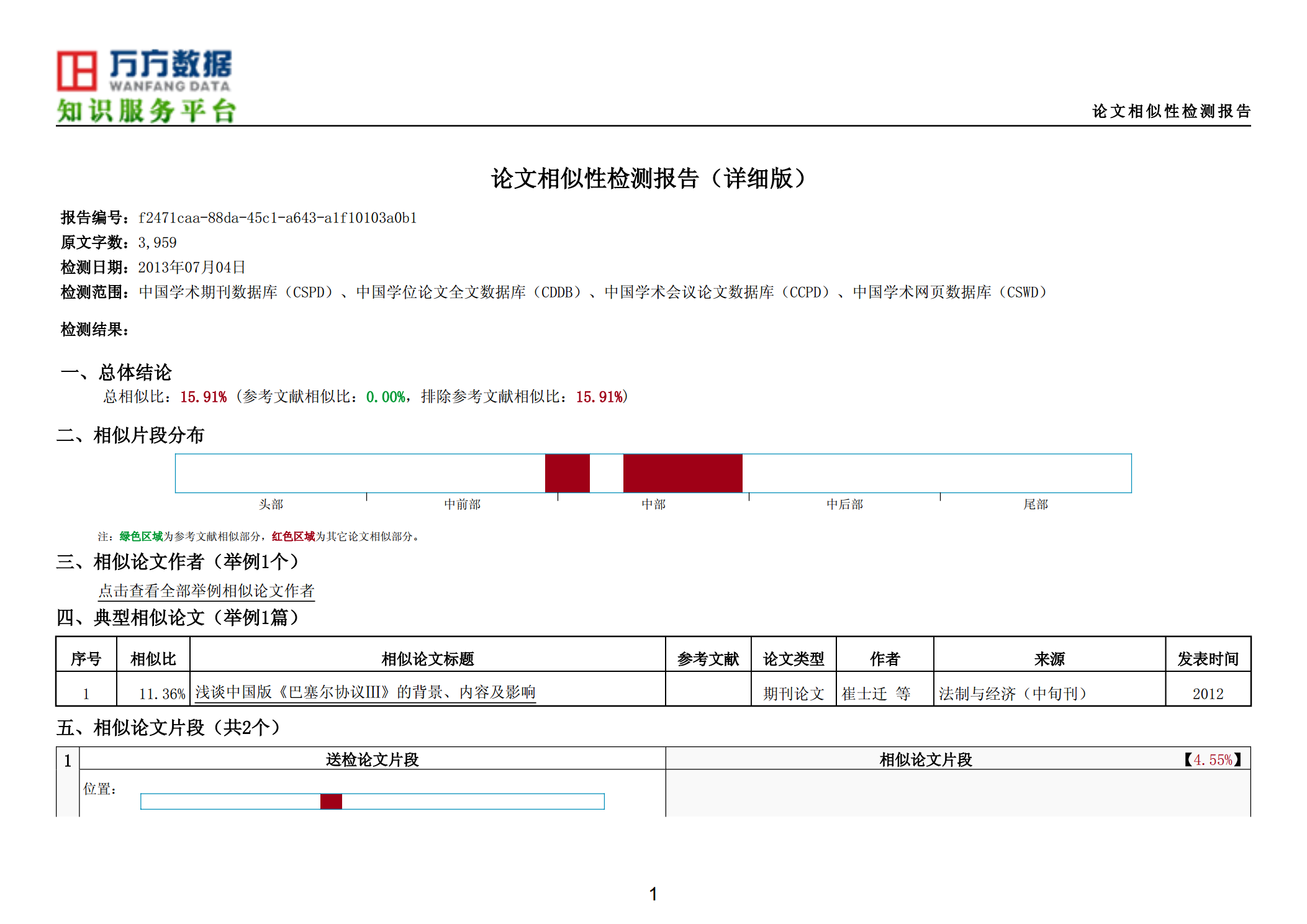

论文相似性检测报告论文相似性检测报告(详细版)报告编号:f2471caa-88da-45c1-a643-a1f10103a0b1原文字数:3,959检测日期:2013年07月04日检测范围:中国学术期刊数据库(CSPD)、中国学位论文全文数据库(CDDB)、中国学术会议论文数据库(CCPD)、中国学术网页数据库(CSWD)检测结果:一、总体结论总相似比:15.91%(参考文献相似比:0.00%,排除参考文献相似比:15.91%)二、相似片段分布头部中前部中部中后部尾部注:绿色区域为参考文献相似部分,红色区

中国版_巴塞尔协议Ⅲ_.zip

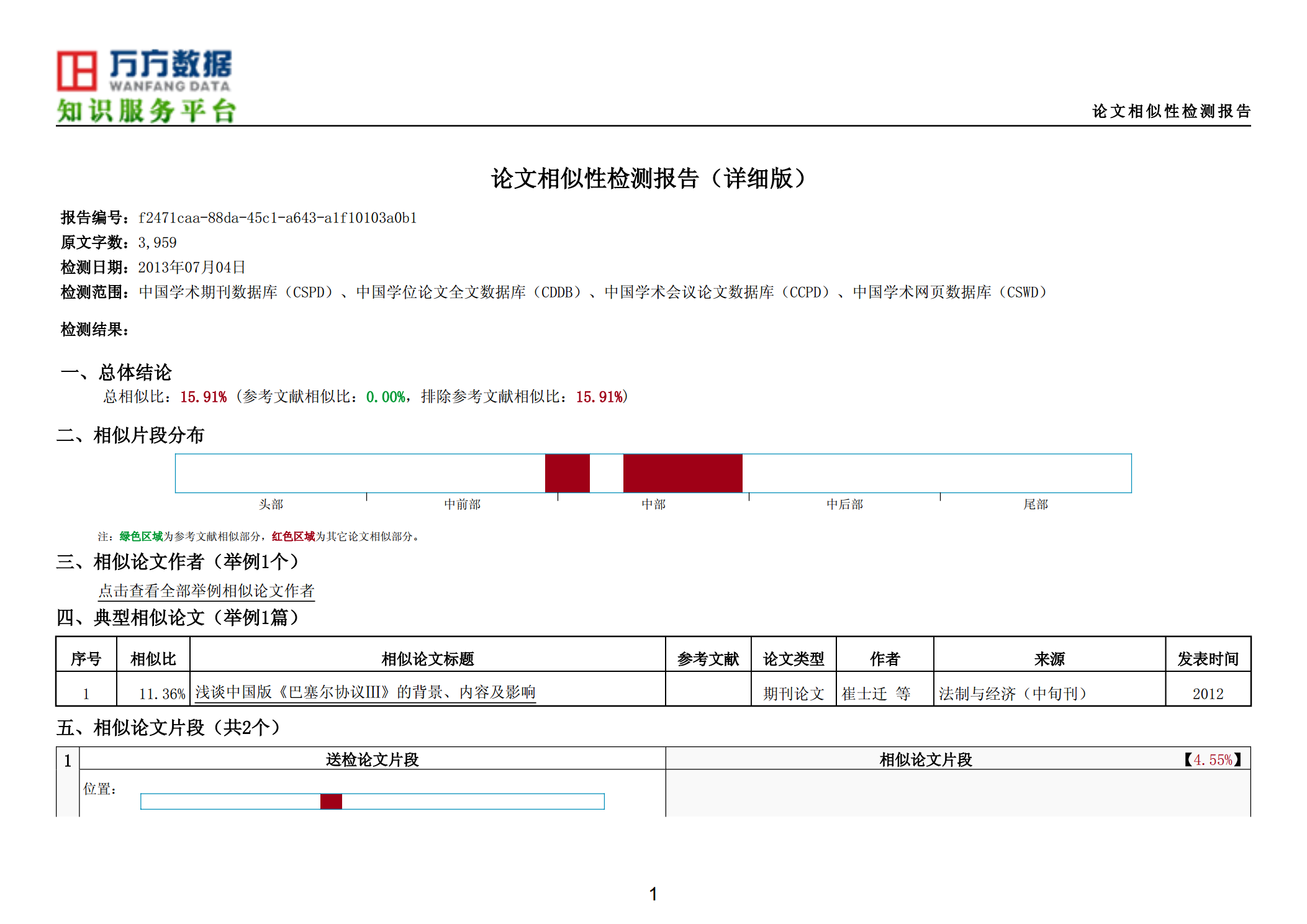

论文相似性检测报告论文相似性检测报告(详细版)报告编号:f2471caa-88da-45c1-a643-a1f10103a0b1原文字数:3,959检测日期:2013年07月04日检测范围:中国学术期刊数据库(CSPD)、中国学位论文全文数据库(CDDB)、中国学术会议论文数据库(CCPD)、中国学术网页数据库(CSWD)检测结果:一、总体结论总相似比:15.91%(参考文献相似比:0.00%,排除参考文献相似比:15.91%)二、相似片段分布头部中前部中部中后部尾部注:绿色区域为参考文献相似部分,红色区

中国版_巴塞尔协议Ⅲ_.zip

论文相似性检测报告论文相似性检测报告(详细版)报告编号:f2471caa-88da-45c1-a643-a1f10103a0b1原文字数:3,959检测日期:2013年07月04日检测范围:中国学术期刊数据库(CSPD)、中国学位论文全文数据库(CDDB)、中国学术会议论文数据库(CCPD)、中国学术网页数据库(CSWD)检测结果:一、总体结论总相似比:15.91%(参考文献相似比:0.00%,排除参考文献相似比:15.91%)二、相似片段分布头部中前部中部中后部尾部注:绿色区域为参考文献相似部分,红色区